Nas edições anteriores ensinamos como dobrar o capital em 7 anos com alta da Selic com o CDB e LCI/LCA respectivamente todos garantidos pelo FGC, nesta edição adentramos em outro território, os créditos privados sem garantias pelo FGC.

Em busca de maiores retornos e consequentemente riscos, investidores fomentam o mercado de crédito privado através dos CRIs, que são Certificados de Recebíveis do setor Imobiliário e as CRAs ligadas ao setor do Agronegócio, ambos são títulos de renda fixa tanto prefixados, pós fixados ou mistos.

Normalmente estes títulos estão sob gestão de um agente fiduciário proporcionando um pouco mais de segurança ao investidor, mas se a empresa emissora do certificado passar por dificuldade de honrar seus compromissos e entrar em recuperação judicial o seu capital e a rentabilidade podem estar em risco.

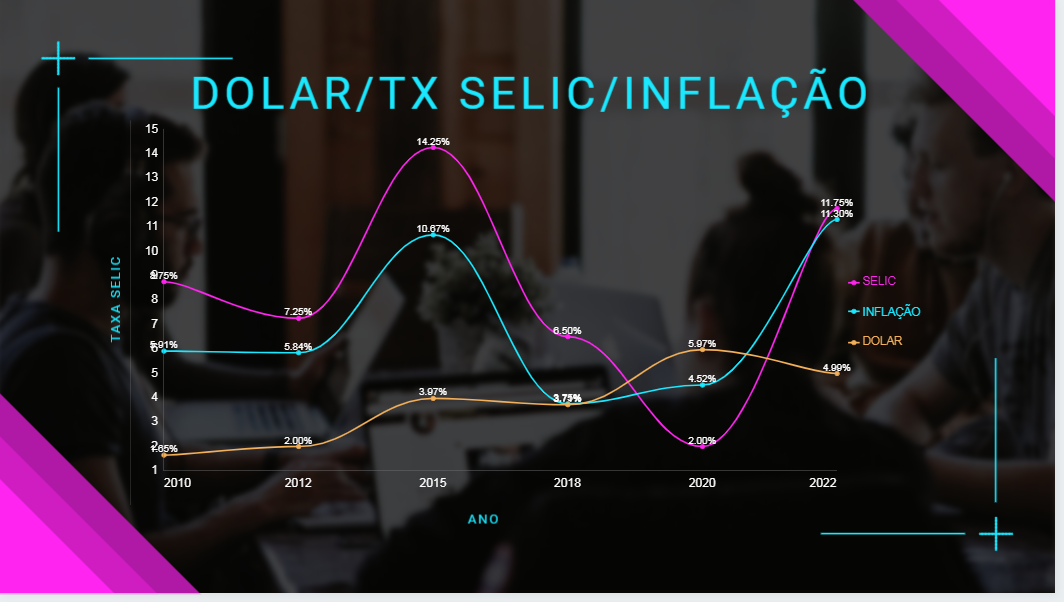

Uma das principais vantagens destes títulos é a isenção do imposto de renda por incentivo do governo ao desenvolvimento dos setores. Consultamos as corretoras e não entramos CRIs ou CRAs pré fixadas, as maiores taxas foi uma CRI sem classificação de Rating com taxa de 8,5%+IPCA e vencimento integral em 2028, e uma CRA com vencimento também em 2028 7,35+IPCA com juros mensal e amortização mensal à partir de 2023, com IPCA atualizado hoje dia 27/04/2022 em 11,30% os títulos estão pagando próximos à 20% a.a. , observe a inflação próximo a Selic, isto indica que a taxa pode subir mais conforme gráfico abaixo, continuará a Selic sendo o remédio da Inflação, até agora parece que não.

Para os investidores que estão querendo tirar proveito da alta do IPCA não se esqueçam que a alta da Selic é um dos mecanismos do governo para conter a inflação, ou seja, o índice tende a cair, apesar do mercado financeiro precificar o “Atentado à Democracia” com a dispara do dólar esta semana.

O investidor que busca proteção de capital deve saber que tanto às CRIs quanto às CRAs tem baixa liquidez e dificilmente venderá sem algum desconto no mercado secundário, isso se conseguir vender, apesar de haver CRIs e CRAs bem conceituadas nas casas de rating com certa liquidez, não são todos os dias que ocorrem negócios, a maioria dos investidores desta classe de investimento são geralmente de médio e longo prazo.

Debêntures são emissões de dívidas através de títulos de empresas privadas, uma espécie de empréstimo também conhecida como captação para investimento, manutenção ou mesmo continuidade de uma empresa. O mais importante é entender que o P.U. (Preço Unitário), estes títulos valorizam quando os juros futuros caem, gerando oportunidade de ganhos extras. Alguns destes títulos têm liquidez no mercado da B3 e secundário, mas só é aconselhável investir para quem conhece a empresa emissora, entenda de rating e curva de juros, quanto maior o prêmio maior o risco neste mercado.

Na 5ª edição do “Fim da Pandemia” Selic em Alta – Como Operar o Tesouro Nacional.

Edição Anterior

Cenário Econômico – Fim da Pandemia Parte 3 – Selic em Alta – CDB

Cenário Econômico – Fim da Pandemia Parte 2 – Selic em alta… – LCI/LCA

Cenário Econômico – Fim da Pandemia Parte 1 – Selic em alta…

Séries Anteriores

Cenário Econômico – #FimDoCiclo – Parte 1 – Estamos diante do #FimDoCiclo?

Cenário Econômico – Rally de Fim de Ano – Parte 1 – Supermercados

Cenário Econômico – A Recuperação da Economia – Parte 1 – Agronegócio

Cenário Econômico – Impacto do Open Bank no Mercado Financeiro – Parte 1 – Bancos

Cenário Econômico – Renda Fixa não Morreu – Parte 1

Cenário Econômico – O Impacto da Crise Hídrica no Mercado Financeiro – Parte 1