Na edição anterior abordamos as Construtoras, fechando esta série veremos se teremos Rally de Fim de Ano dos Shoppings, um dos segmentos mais afetados pela pandemia e que tende a ter aumento de movimento no fim de ano.

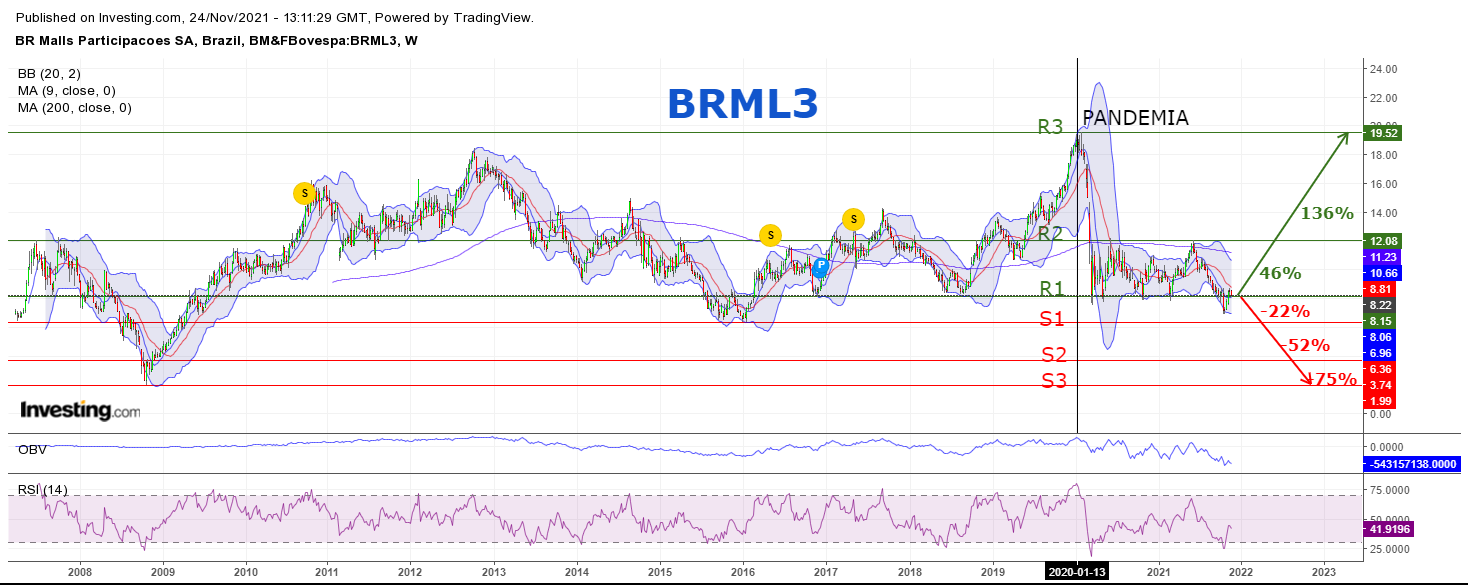

Começaremos pela líder do mercado com 19,4 bilhões em ativos, presente nas cinco regiões do país a BR Malls, que foi fortemente impactada pela pandemia como podemos observar no gráfico abaixo:

Podemos observar que rompeu um importante suporte que virou a resistência R1 e neste momento está se segurando nesta resistência, caso retorne a resistência R2 são mais de 40% de retorno, se romper e buscar a R3 são mais de 100%, mas como observamos acabou de romper um importante suporte, apesar de se sustentar nesta região poderá buscar o suporte S1 com mais de 20% de perda, caso busque o S2 são mais de 50% de perda e o S3 mais de 70%, sem nos esquecermos que topos e fundos podem ser rompidos. O OBV está em queda mostrando que os investidores estão se desfazendo do ativo e o RSI apesar de sobre vendido não que dizer que o mercado irá comprar.

Cotada à R$ 8,22 está sendo negociada à 0,67 X VPA (Valor Patrimonial), PL (Preço Lucro) 35,86, ROE (Retorno sobre Capital Investido) 1,9 Margem de Lucro 19,6% com lucro líquido de 57milhões no 3º trimestre de 2021, não está pagando dividendo deste o 2º trimestre de 2020, que refletem o preço da sua cotação mesmo sendo a maior empresa de shoppings do país. Apesar de apresentar desconto no valor patrimonial e alta Margem de Lucro, o baixo PL, ROE e sem dividendos não são dados atraentes para os fundamentalistas.

A Aliansce Sonae segunda maior empresa de shoppings do país com 11 bilhões em ativos, também presente em todas as regiões como todos os shoppings, foi fortemente impactado pela pandemia e não se recuperou conforme gráfico abaixo:

Podemos observar, assim como ocorreu com a BR Malls rompeu um importante suporte que virou a resistência R1 e neste momento está se segurando nesta resistência, caso retorne a resistência R2 são mais de 50% de retorno, se romper e buscar a R3 são mais de 150%, mas como observamos acabou de romper um importante suporte, apesar de se sustentar nesta região poderá buscar o suporte S1 com mais de 17% de perda, caso busque o S2 são mais de 40% de perda e o S3 mais de 50%, sem nos esquecermos que topos e fundos podem ser rompidos. O OBV está em queda mostrando que os investidores estão se desfazendo do ativo e o RSI apesar de sobre vendido como já vimos, pode continuar caindo o preço.

Cotada à R$ 21,59 está sendo negociada à 0,66 X VPA (Valor Patrimonial), PL (Preço Lucro) 34,90, ROE (Retorno sobre Capital Investido) 2,5 Margem de Lucro -28% com prejuízo líquido de 58 milhões no 3º trimestre de 2021 e um pífio dividendo de 0,90% a.a., refletem o preço da sua cotação em queda, apesar de estar mais alta que a BR Malls devido a sua capacidade de geração de lucro. Apesar de apresentar desconto no valor patrimonial e alta Margem de Lucro, o baixo PL, ROE e o pífio dividendo não são dados atraentes para os fundamentalistas.

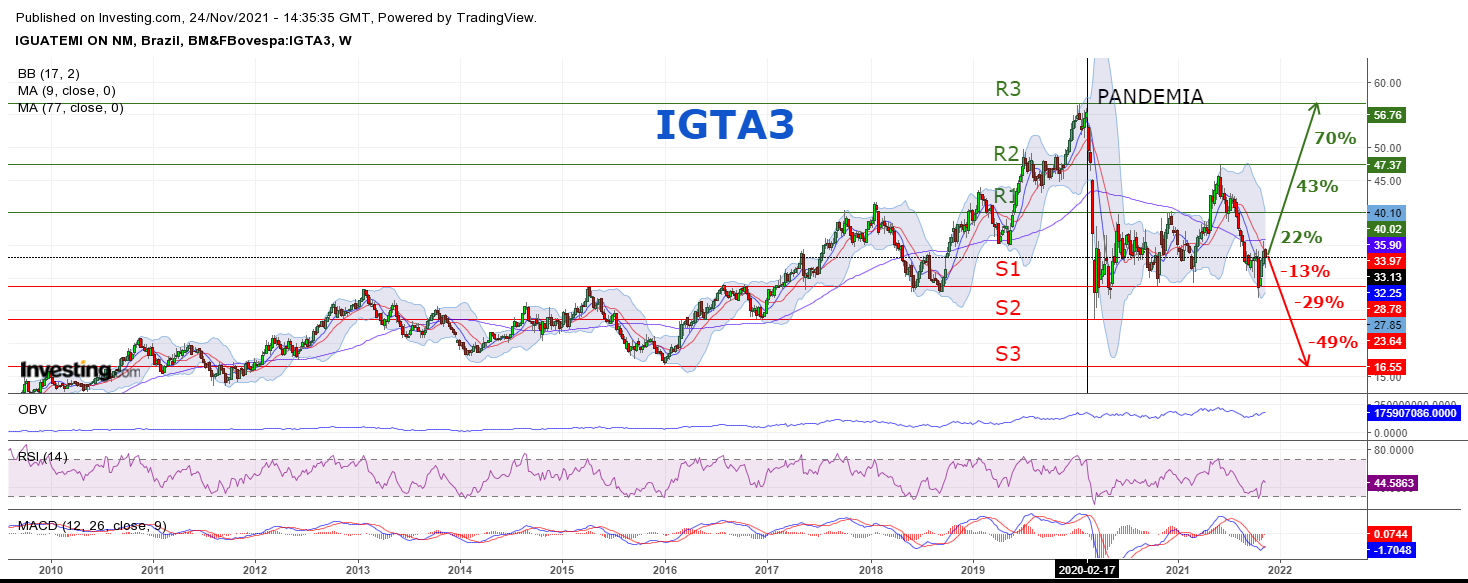

Fecharemos esta edição com o charmoso Shopping Iguatemi, reconhecido pelo requinte e público alvo de alta renda, assim como todos do segmento sofreu com a pandemia e não se recuperou conforme gráfico abaixo:

Diferentemente dos ativos anteriores, está testando suporte S1, caso rompa as perdas são menos drásticas que os outros, caso rompa as resistências os ganhos também são menores, ou seja podemos dizer que o Iguatemi é menos volátil que os outros. OBV está em alta mostrando que os investidores estão entrando no papel, o RSI ficou sobre vendido e demonstra a entrada recente dos compradores no ativo.

Cotada à R$ 33,13 está sendo negociada à 1,69 X VPA (Valor Patrimonial), PL (Preço Lucro) 17,11, ROE (Retorno sobre Capital Investido) 10,1 Margem de Lucro – 28% com lucro líquido de 60 milhões no 3º trimestre de 2021 e um pífio dividendo de 1% a.a., refletem o preço da sua cotação em queda, seu único dado atrativo é o ROE insuficiente para os fundamentalistas. Muitos devem estar pensando como os investidores estão comprando o ativo conforme OBV com dados fundamentalista tão ruins… “O mercado compra expectativa futura”.

Encerramos esta série e podemos concluir que até o presente momento não houve Rally de Fim de Ano em todos os segmentos abordados, os Supermercados estão sendo precificados de acordo com seus resultados do 3º trimestre, continuamos engatados com as Concessionárias e o cenário econômico, estamos parados com as Construtoras e sem dinheiro para gastar no Shopping.

Apesar de não ter iniciado o Rally todos os setores abordados nesta série terão aumento de movimento como em todo 4º trimestre do ano, as expectativas diante do cenário econômico com inflação acima de 10%, tendência de alta nos juros, baixo crescimento econômico e alto desemprego, estão sendo demonstrados nos resultados trimestrais e precificados no mercado. Acreditamos que não está no radar e não foi precificado a possibilidade do fim ou controle da pandemia.

O acontecimento dos fatos formam o preço presente e as expectativas o preço futuro. Um ótimo fim de semana a todos. Não perca a próxima série “O Fim da Pandemia Parte 2”, caso tenha perdido leia “O Fim da Pandemia Parte 1″

Se este conteúdo foi útil compartilhe, só assim conseguiremos gerar conteúdo gratuito para você.

Edições Anteriores

Cenário Econômico – Rally de Fim de Ano – Parte 1 – Supermercados

Cenário Econômico – Rally de Fim de Ano – Parte 2 –Concessionárias

Cenário Econômico – Rally de Fim de Ano – Parte 3 –Construtoras

Séries Anteriores

Cenário Econômico – A Recuperação da Economia – Parte 1 – Agronegócio

Cenário Econômico – Impacto do Open Bank no Mercado Financeiro – As Queridinhas do Setor – Parte 4

Cenário Econômico – Renda Fixa não Morreu – Parte 1

Cenário Econômico – O Impacto da Crise Hídrica no Mercado Financeiro – Parte 1

Cenário Econômico – “O fim da Pandemia” Parte 1 – Blue Chips